Взвешиваем все «за» и «против»: стоит ли рефинансировать ипотеку

Рефинансирование ипотеки поможет разгрузить ваш бюджет. Узнайте, какие особенности есть у этой процедуры.

Подберем вам надежную компанию по банкротству с рассрочкой от 3 000 руб./мес.

С помощью рефинансирования можно изменить условия действующего договора путём оформления нового. Однако не всегда перекредитование целесообразно. Рассказываем, что такое рефинансирование ипотеки и выгодно ли это заёмщикам.

Рефинансирование ипотеки простыми словами

Рефинансирование – это оформление нового кредита на более выгодных условиях. Текущий договор при этом погашается досрочно.

Рефинансировать можно практически все виды кредитов. Ключевая особенность переоформления ипотеки в том, что оба займа должны носить целевой характер, то есть их можно получить только на приобретение жилья.

Нет строгих ограничений на количество рефинансирований, но при этом банки могут отказать в новом кредите, если заемщик уже несколько раз прибегал к этой процедуре.

Зачем это нужно

Новый кредит можно оформить как в любом другом банке, так и в том же, где вы первоначально брали ипотеку. Есть несколько основных причин для начала этой процедуры:

- на рынке появились новые кредитные программы с более низкими ставками;

- у заёмщика появилась возможность оформить ипотеку с государственной поддержкой;

- вы хотите объединить несколько задолженностей в один кредит;

- вам тяжело выплачивать текущий кредит, и он хочет платить меньше ежемесячно.

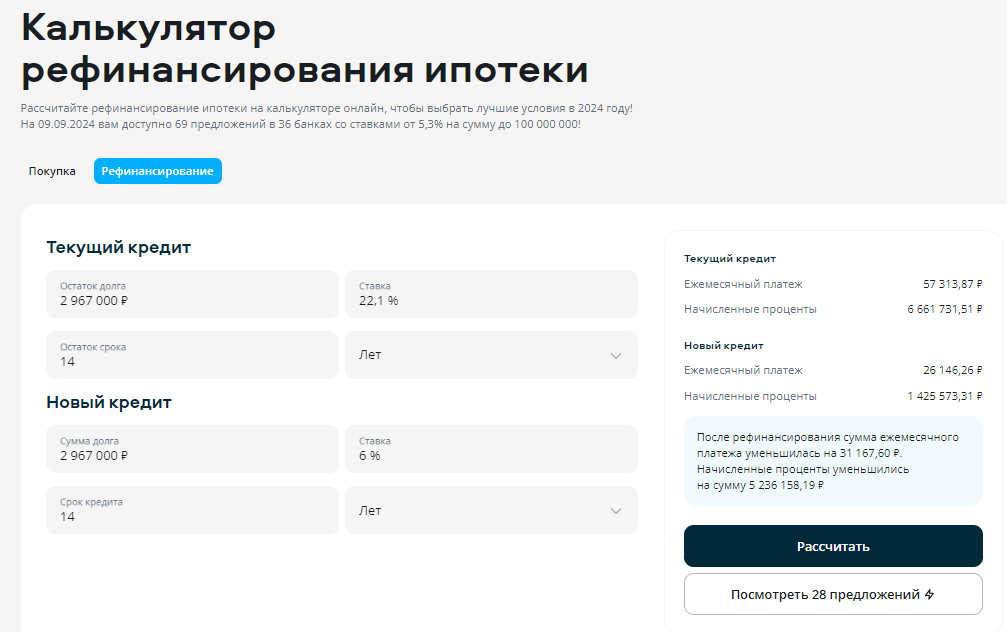

Разберём на примере: Артём взял ипотеку на недвижимость в Сбербанке на 15 лет по ставке 22,1%. Стоимость квартиры – 5 млн рублей, первоначальный взнос – 2 млн рублей. Через год ему осталось выплатить 2 967 000 рублей. Если Артём оставит кредит в том же банке и на тех же условиях, его переплата составит почти 6,7 млн рублей. Если он переведёт заём в Альфа-Банк по программе «Семейная ипотека» на оставшийся срок в 14 лет под 6% годовых, сумма переплаты будет уже около 1,4 млн рублей. Таким образом, Артём сможет сэкономить более 5 млн рублей.

Подберем вам надежную компанию по банкротству с рассрочкой от 5 000 ₽/мес. Вам спишут долги по 127-ФЗ под ключ с учетом набежавших процентов, штрафов и неустоек.

Подберем вам компании самыми щадящими ценами.

Выберем компании, которые гарантируют возврат в случае несписания долга.

Проконсультируем вас по любым вопросам процедуры банкротства.

Оставьте свой номер телефона и наши юристы проконсультируют вас о нюансах процедуры банкротства и расскажут про лучшие юридические компании вашего города. Консультация бесплатная и ни к чему вас не обязывает.

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы.

Что это даёт

Результаты рефинансирования зависят от того, какую цель преследует заёмщик. С помощью изменения условий кредитования можно:

- Уменьшить размер ежемесячного платежа.

Этого можно добиться при рефинансировании под более низкий процент или на больший срок. Если вы возьмёте новый кредит под низкую ставку, то размер ежемесячного платежа в любом случае уменьшится, вне зависимости от того, будете ли вы менять срок или нет.

Если перекредитоваться под более выгодный процент не получается, а платить ежемесячно текущую сумму затруднительно, можно увеличить срок кредитования, чтобы снизить платёж. Переоформление ипотеки можно осуществить на максимальный срок – до 30 лет, если позволяет возраст заёмщика. Тогда весь остаток долга будет перераспределён на новый срок, и заёмщик будет платить меньше каждый месяц, хотя в итоге переплата может быть больше.

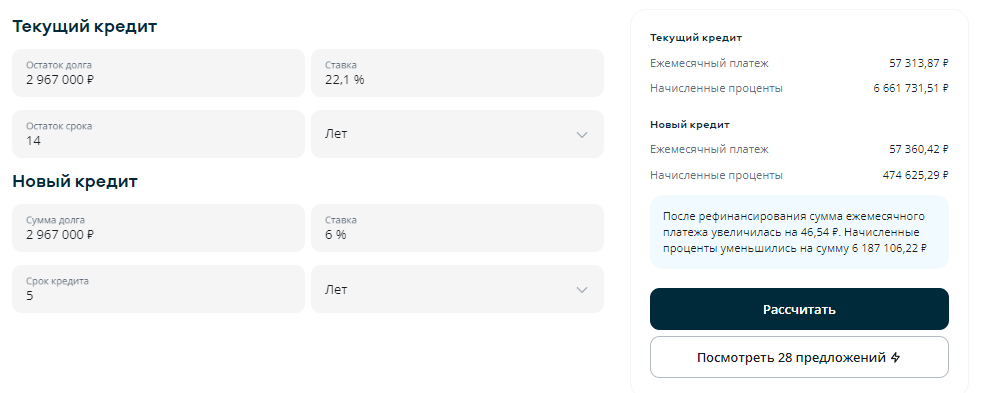

- Сократить срок выплаты ипотеки.

Если вы возьмёте новый кредит под более выгодную ставку, общая стоимость долга уменьшится. Если текущий размер ежемесячного платежа вас устраивает, вы можете не менять его, а изменить только срок выплат.

Например, если Артём по текущему кредиту платит 57 тысяч рублей в месяц, и это его вполне устраивает, он может переоформить заём на срок в 5 лет. Тогда ежемесячный платёж останется тем же, срок сократится, а Артём станет полноценным владельцем квартиры раньше.

Когда стоит рефинансировать ипотеку

Чтобы узнать, будет ли рефинансирование выгодным, нужно проанализировать предложения разных банков, сделать расчеты с помощью калькулятора и сравнить показатели по новому и старому кредиту. Для принятия решения учитывайте нижеперечисленные факторы.

Срок выплаты кредита

В среднем люди берут ипотеку на 15-30 лет. В начале срока по графику вы выплачиваете основной объем процентов, что приносит банку прибыль, а ближе к концу вы уже погашаете тело кредита, то есть сумму, которую заняли.

Чем раньше вы будете рефинансировать ипотеку, тем больше сможете сэкономить на переплатах.

Лучше всего переоформлять кредит в первой половине срока, иначе ваша выгода будет значительно меньше. Банки сами устанавливают, сколько времени должно пройти между рефинансированием и первоначальным оформлением ипотеки. Обычно воспользоваться процедурой можно уже через 6 месяцев.

Разница между ставками

Рефинансирование будет выгодным, если разница между текущей и новой ставкой составляет не менее 2% годовых. Также желательно, чтобы доход заемщика не изменялся. При меньшей разнице выгода будет незначительной, а на саму процедуру потребуется потратить много времени и усилий.

Расходы на оформление нового кредита

При рефинансировании может потребоваться новая страховка, придется заказать оценку квартиры, также возможны комиссии от банка и т. д. Все эти затраты нужно учитывать.

Если рефинансирование ипотеки не принесёт вам выгоды, а вносить ежемесячные платежи становится всё труднее, рассмотрите вариант банкротства.

Мы рекомендуем записаться на бесплатную консультацию опытного юриста, который подскажет, подходит ли вам процедура банкротства, и порекомендует надежную компанию для сопровождения.

Плюсы, минусы и подводные камни рефинансирования ипотеки

Прежде чем оформлять рефинансирование ипотеки, необходимо тщательно все просчитать и предусмотреть потенциальные риски. В чем подвох рефинансирования ипотеки? Например, если в дальнейшем у вас не получится выплачивать новый займ, вы рискуете потерять своё имущество. Также есть риск дополнительных трат. Рассмотрим все преимущества и недостатки процедуры далее.

Плюсы рефинансирования ипотеки:

- снижение ежемесячных выплат;

- уменьшение общей переплаты по кредиту;

- возможность избежать просрочек;

- получение дополнительной суммы денег.

Основные минусы:

- Высокие критерии к заёмщикам. Банки тщательно проверяют платежеспособность и кредитную историю клиентов, поэтому получить новый заём не так просто.

- Невозможность оформить новый кредит при наличии просрочек. Если у вас есть проблемы с выплатами по текущему долгу, банки вряд ли одобрят заявку на рефинансирование.

- Дополнительные услуги, навязываемые банками. Страхование, оценка недвижимости и другие платные опции могут серьезно увеличить расходы на перекредитование.

Взвесив все плюсы и минусы, а также учтя возможные риски, вы сможете принять обоснованное решение о том, стоит ли рефинансировать ипотеку.

Как оформить новый кредит в другом банке

Рефинансирование – это, по сути, оформление нового кредита, поэтому для его получения нужно проделать те же шаги, что и при обычном кредитовании. Что нужно сделать, чтобы переоформить ипотеку:

Шаг 1. Находим подходящий банк

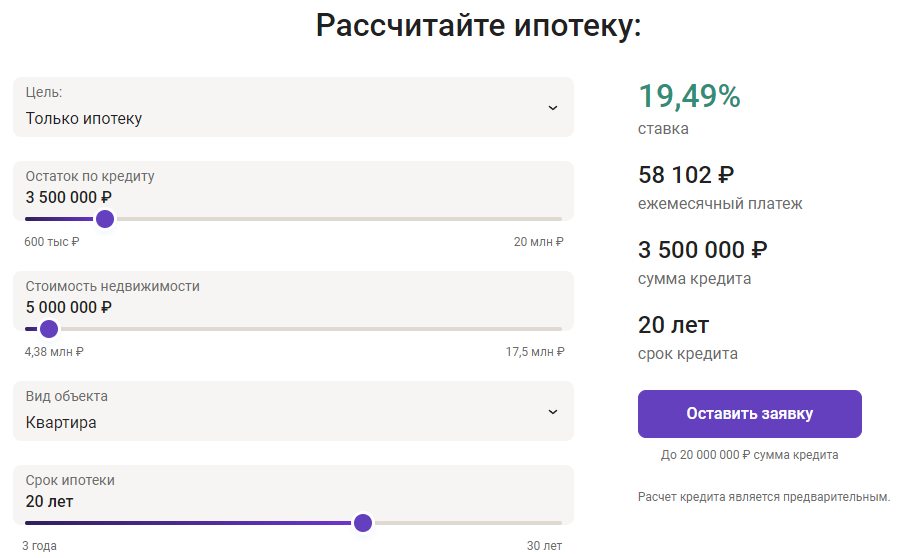

Изучите предложения разных банков, сравните сроки, суммы кредита и процентные ставки. Сделать это намного проще, если использовать специальные калькуляторы рефинансирования.

Вот сравнительная таблица ведущих банков России по программам рефинансирования ипотеки:

| Банк | Ставка, % годовых | Срок, лет | Сумма, руб. |

| Сбербанк | От 22,1% | До 30 | До 30 млн |

| Альфа-Банк | От 6% | До 20 | До 12 млн |

| ВТБ | От 21,20% | До 30 | До 100 млн |

| Совкомбанк | От 11,99% | До 50 | До 30 млн |

| Т-Банк | От 19,5% | До 30 | До 30 млн |

Обратите внимание, что банки часто указывают только минимальную ставку, но в реальности получить её сложно – она доступна лишь для отдельных категорий клиентов (например, зарплатных).

Примерную ставку можно узнать с помощью ипотечного калькулятора на сайте банка.

Также каждый банк предъявляет свои требования к платежеспособности, кредитной истории и возрасту заемщика. Внимательно изучите эти критерии, чтобы понять, сможете ли вы соответствовать им. Проблемы с одобрением заявки могут возникнуть, если у вас есть просрочки по текущему кредиту или низкий официальный доход.

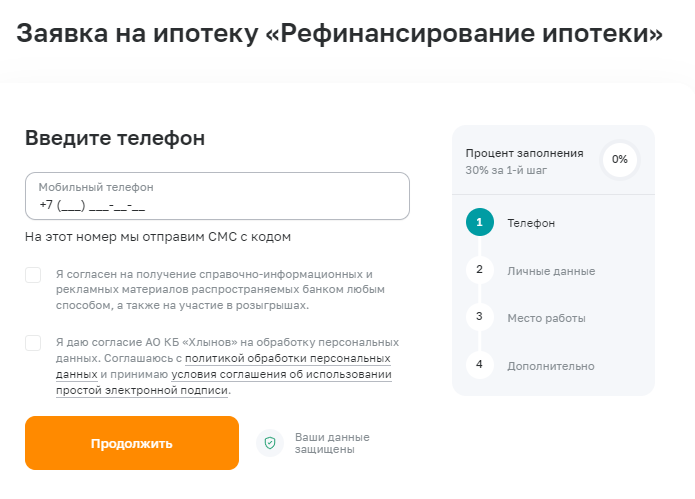

Шаг 2. Подаем заявку

В большинстве банков это можно сделать онлайн. На странице услуги рефинансирования будет форма – анкета с общей информацией о заемщике, чтобы банк смог оценить клиента, его доход, кредитную историю и решить, давать ему деньги в долг или нет. Поэтому важно правильно заполнить заявку.

Обычно в заявке нужно указать ФИО, номер телефона и электронную почту. Иногда банк просит сразу же указать размер ежемесячного дохода.

После этого в течение нескольких минут приходит предварительный результат от банка. Если результат положительный, в банк нужно прислать копии документов, чтобы они проверили всю информацию:

- паспорт, СНИЛС, трудовая книжка или справка о доходах;

- текущий кредитный договор, справка об остатке долга.

Также можно подать заявку в любом отделении банка. Образец заявления вы можете скачать в конце статьи.

Шаг 3. Собираем необходимые документы

Теперь в течение трёх месяцев нужно предоставить в банк всю необходимую информацию о недвижимости.

У банков есть особые требования к квартире, которую они будут брать в залог. Они хотят убедиться, что стоимость квартиры не занижена, она находится в хорошем состоянии. Чтобы это доказать, необходимо провести оценку недвижимости.

Другие документы:

- договор купли-продажи квартиры;

- выписка из ЕГРН;

- договор страхования.

У каждого банка могут быть дополнительные требования к документам о недвижимости, поэтому лучше уточнить это заранее.

Шаг 4. Заключаем новый кредитный договор

Вы приходите в отделение, подписываете все документы и получаете свежий кредит.

Чтобы закрыть долг перед старым банком, нужно подать заявление о досрочном закрытии ипотеки и передать реквизиты в новый, чтобы он перечислил деньги на счет.

Шаг 5. Оформляем залог в пользу нового банка

Если на квартиру оформлена ипотека, она считается собственностью с обременением. Недвижимость находится в залоге у банка – заемщик может жить в ней и делать ремонт, но не может делать перепланировку, сдавать в аренду и так далее.

После того как долг погашен, нужно переоформить залог недвижимости со старого банка на новый. Для этого нужно подать заявление в Росреестр на снятие обременения.

Пока новый банк не оформит залог в свою пользу и не зарегистрирует его, по кредиту может действовать повышенная ставка.

Теперь у вас новый ипотечный кредит с выгодными условиями. Выплачивайте его вовремя и не допускайте просрочек.

Если банки отказывают: альтернативы рефинансированию

Бывает так, что банк отказывает в рефинансировании ипотеки, несмотря на все ваши усилия. Это может произойти по нескольким причинам:

- плохая кредитная история;

- низкий уровень дохода;

- несоответствие критерием банка.

Что можно предпринять, если вам отказали в рефинансировании:

- Подать заявки в другие банки. Условия и требования к заемщикам могут существенно различаться в разных кредитных организациях. Попробуйте несколько вариантов.

- Улучшить кредитную историю. Если у вас есть просрочки, постарайтесь их погасить, чтобы повысить свою кредитоспособность.

- Запросить кредитные каникулы или реструктуризацию. Банки иногда идут навстречу заемщикам, оказавшимся в трудной ситуации, и предоставляют временную отсрочку платежей или пересматривают условия кредита.

Если ничего не помогло, а у вас есть другие долги и вам тяжело платить по кредитам, можно рассмотреть банкротство. В 2024 году вступили в силу новые правила, которые позволяют сохранить единственное ипотечное жильё и списать все долги в рамках процедуры банкротства.

Если долг маленький, третье лицо может погасить весь остаток долга за вас. Если большой – можно заключить мировое соглашение с банком. Тогда долг по ипотеке постепенно может выплачивать как сам заёмщик, так и третье лицо.

Записывайтесь на бесплатную консультацию юриста, который детально рассмотрит ваш случай, скажет, подходит ли вам банкротство и посоветует надежную компанию, которая успешно ведет дела с ипотекой.

Образцы заявлений:

Вопросы к статье

Рефинансирование будет выгодным, если разница в процентных ставках составляет хотя бы 1,5-2%, и вы еще не до конца выплатили проценты по текущему кредиту. В этом случае вы сможете сэкономить на общей сумме переплаты.

Да, можно, если у нового банка есть соответствующие льготные программы и вы подходите по всем критериям.

В среднем на весь процесс уходит от 2-3 недель до 2-3 месяцев. За это время нужно успеть подать заявку, собрать все необходимые документы, дождаться рассмотрения заявки банком и, в случае одобрения, заключить новый кредитный договор.

Остались вопросы?

Не знаете, какая компания подойдёт именно вам?

Подскажем на консультации!

Спасибо за обратную связь.

Также сообщаем вам, что вы теперь зарегистрированы в нашем сервисе и можете пользоваться всеми его преимуществами.

Спасибо за вашу отзывчивость, но повторно отзыв оставить не получится. Вы можете так же найти на нашем сайте юриста и арбитражного управляющего с которыми вы проходили процедуру банкротства и поделиться мнением о них

Через код можно получить повторно