Как перевести деньги с кредитной карты и не попасть на комиссии: все варианты

Как правильно перевести деньги с кредитной карты? Рассматриваем все особенности кредитных карт, их плюсы и минусы.

Подберем вам надежную компанию по банкротству с рассрочкой от 3 000 руб./мес.

Переводы денег — это один из самых неоднозначных способов использования кредитных средств. С одной стороны, держателю карты доступен кредитный лимит, который можно использовать на свои нужды. Например, для переводов, снятия, оплаты различных услуг, покупки товаров, а иногда: для рефинансирования долгов. С другой стороны, переводы, как и обналичивание, часто сопровождаются высокими комиссиями и процентами, заметно увеличивая долг по кредитке. Разбираем все нюансы переводов с кредитной карты: какие операции разрешены, какие ограничения существуют, и самое главное — насколько выгодно использовать кредитку именно таким образом.

Что такое кредитные карты?

Кредитка — это банковский продукт, который дает возможность пользоваться заемными средствами в пределах установленного лимита. В отличие от дебетовой карты, где используются собственные денежные средства клиента, при расчетах по кредитной карте вы тратите деньги банка. Основное преимущество кредитки — это возможность использовать деньги беспроцентно в течение льготного периода (обычно от 50 до 120 дней), если погасить долг вовремя.

Особенности кредитной карты:

- Грейс-период (или льготный период). Это время, в течение которого можно вернуть кредитные средства без начисления процентов. Льготный период распространяется на оплату покупок, но очень редко — на переводы или снятие наличных.

- Кредитный лимит. Лимит зависит от кредитной истории и платежеспособности клиента. Банки могут устанавливать лимиты в пределах нескольких десятков или даже сотен тысяч рублей. Как правило, при активном пользовании кредитной картой и своевременных платежах банк постепенно увеличивает лимит.

- Проценты. Если вы не успеваете погасить долг до конца льготного периода, банк начнет начислять проценты, которые могут достигать 40–70% годовых в зависимости от условий договора.

- Комиссии. Многие банки взимают комиссию за переводы и снятие денег в банкоматах или кассах. Обычно она составляет фиксированную часть плюс определенный процент от снятой суммы. Например, 290 рублей + 3% от суммы снятия. Комиссия взимается при каждом снятии и/или переводе.

Кредитные карты отличаются от потребительских кредитов тем, что предоставляют доступ к заемным средствам на постоянной основе, в то время как потребительский кредит выдают на конкретную сумму и со строго определенным графиком погашения.

Какие операции с кредитками разрешены?

Кредитная карта — это многофункциональный финансовый инструмент. С ней можно проводить следующие операции:

- Оплату покупок. Это основное назначение кредитной карты, на которое распространяется льготный период, начисляются бонусы и работает кэшбэк.

- Снятие наличных. Хотя банки позволяют снимать деньги с кредитки, такие операции чаще всего не попадают под действие льготного периода и облагаются дополнительными комиссиями.

- Переводы. Кредитную карту можно использовать для переводов, но это тоже связано с рядом ограничений.

- Оплата услуг и налогов. Через кредитную карту можно оплачивать ЖКУ, налоги и штрафы. Некоторые банки включают такие операции в льготный период, но чаще всего кэшбэк или бонусы не начисляются.

Далеко не все операции по кредитной карте выгодны. Ведь основное назначение кредитки — это безналичные покупки. Все, что выходит за рамки покупок (например, когда переводят деньги или снимают наличные), часто облагается высокими комиссиями и процентами.

Подберем вам надежную компанию по банкротству с рассрочкой от 5 000 ₽/мес. Вам спишут долги по 127-ФЗ под ключ с учетом набежавших процентов, штрафов и неустоек.

Подберем вам компании самыми щадящими ценами.

Выберем компании, которые гарантируют возврат в случае несписания долга.

Проконсультируем вас по любым вопросам процедуры банкротства.

Оставьте свой номер телефона и наши юристы проконсультируют вас о нюансах процедуры банкротства и расскажут про лучшие юридические компании вашего города. Консультация бесплатная и ни к чему вас не обязывает.

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы.

Куда можно переводить деньги с кредитки?

Переводы с кредитной карты, хотя и возможны, нередко сопровождаются высокими комиссиями и процентами. Однако банки не запрещают такие операции, если они предусмотрены условиями карты. Обычно деньги разрешено переводить:

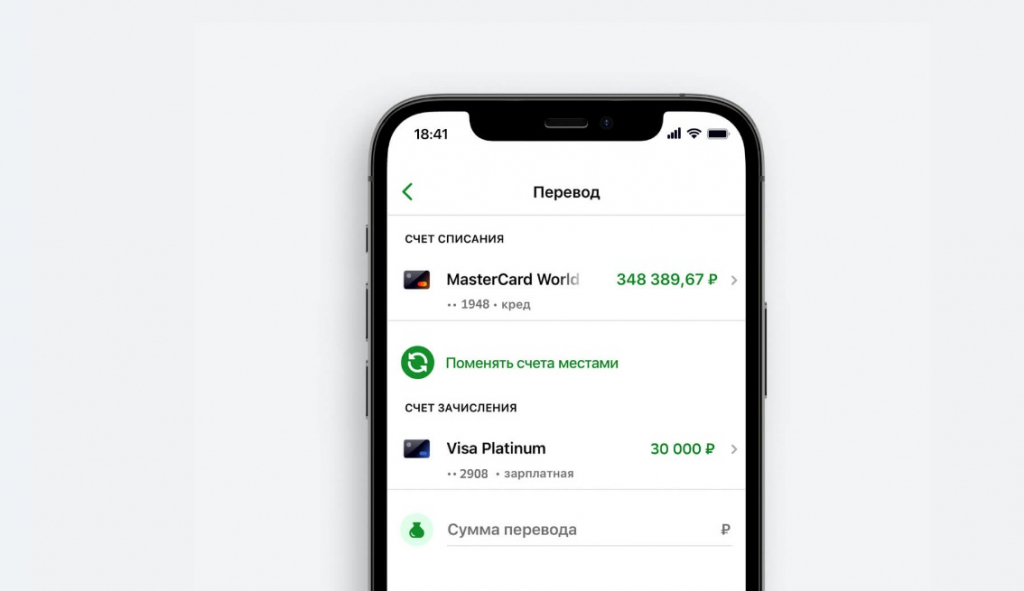

- На свои дебетовые карты и счета. Это самый простой способ переместить деньги между своими счетами.

- На карты и счета других людей. Переводы могут осуществляться по номеру карты, счета или телефона.

- На электронные кошельки. Некоторые банки позволяют переводить деньги на электронные платежные системы, такие как ЮMoney (бывший «Яндекс.Деньги»).

Большинство банков не делают различий между переводами на свои и чужие счета — условия остаются одинаковыми и касаются как внутрибанковских, так и межбанковских переводов. Однако проценты начнут начисляться с момента перевода. Это серьезно увеличивает долговую нагрузку на заемщика.

Стоит ли переводить деньги с кредитки?

Несмотря на то что переводы с кредитной карты возможны, это далеко не всегда выгодно. Вот несколько причин, почему:

- Отсутствие льготного периода. В большинстве случаев банки не применяют грейс-период к переводам. Это значит, что проценты начинают начисляться сразу после перевода. Средняя процентная ставка по кредитным картам — 40–70% годовых, что гораздо выше, чем при обычных покупках (10–40%).

- Высокие комиссии. Банки взимают комиссию за переводы с кредитных карт. В среднем это 3–6% от суммы + фиксированная плата в 300–600 рублей. Такие расходы могут сделать перевод слишком дорогим — при переводе в 1000 рублей комиссия может превысить треть переводимой суммы.

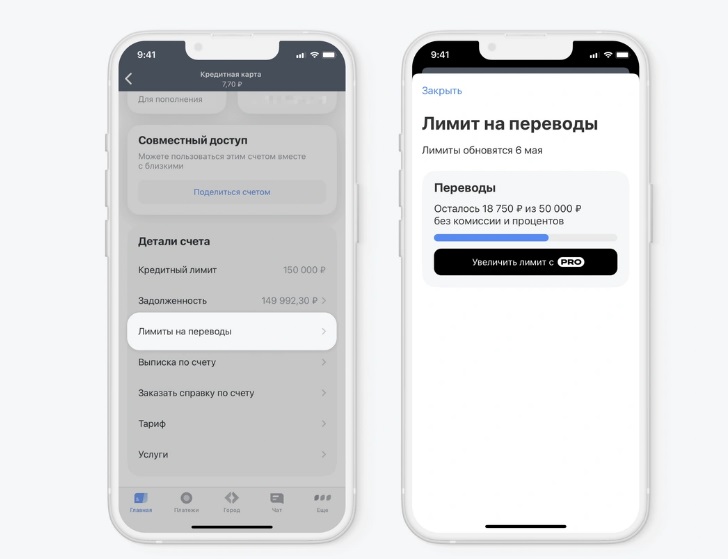

- Ограничения по лимитам. Банки накладывают лимиты на суммы переводов. В зависимости от карты, это могут быть дневные, месячные или лимиты на один перевод. Например, у Т-банка максимальный лимит — 50 000 рублей, все суммы, превышающие его, будут отклонены.

Если число снятий/переводов многократно превысит количество покупок по кредитке, банк может заблокировать ее, заподозрив в мошеннической активности. Особенно когда кредитку только оформили и сразу начала выводить с нее деньги.

Таким образом, переводить деньги с кредитной карты имеет смысл только в крайних случаях, когда других финансовых источников нет. Лучше пользоваться ей по прямому назначению — оплачивать товары или услуги.

Можно ли переводить деньги за границу?

Переводы с российских кредитных карт за границу в настоящее время затруднены. Из-за санкций многие российские банки отключены от международной платежной системы SWIFT. Тем не менее, существуют способы перевести деньги:

- Через платежные системы («Юнистрим», «Золотая корона», «Контакт»). Они позволяют переводить деньги в иностранные государства, но за эти услуги также взимаются комиссии.

- С помощью карт UnionPay. Китайская система UnionPay продолжает работать во многих странах, и с ее помощью можно перевести деньги в некоторые государства. Однако стоит учитывать, что далеко не все иностранные банки принимают такие карты.

- Переводы через «Мир». Система работает в ограниченном количестве стран, и только в тех банках, которые ее поддерживают. Но список стран, подключенных к «Мир», увеличивается буквально с каждым месяцем.

При международных переводах с кредитной карты следует учитывать, что конвертация валюты производится по внутреннему курсу банка. Он может быть значительно выше официального курса ЦБ РФ. А также взимается дополнительная комиссия.

Плюсы и минусы переводов по кредитке

Перевод денег с кредитной карты — это удобная опция, но она требует внимательного подхода. Для начала нелишним будет тщательно взвесить все плюсы и минусы такой операции.

| Плюсы | Минусы |

| Переводы с кредитных карт осуществляются быстро — деньги зачисляются на счет получателя в течение нескольких минут | Переводы с кредитки могут облагаться значительными комиссиями, а проценты за использование заемных средств начисляются с первого дня |

| Есть возможность погасить кредитную карту или кредит в другом банке (рефинансирование) | Банки вводят лимиты на суммы переводов, что может ограничивать возможности клиента |

| Перевести деньги можно сразу в мобильном приложении, как и в случае с дебетовыми картами | Сильно возрастает риск перерасхода средств и роста задолженности |

Переводы с кредитной карты — это услуга, которая в большинстве случаев невыгодна из-за существенной переплаты. Важно понимать, что кредитная карта предназначена для безналичных покупок, а не для переводов или снятия наличных. Если вы все же решили воспользоваться переводом с кредитки, тщательно изучите условия своего банка и соблюдайте меры безопасности.

Рекомендации для держателей кредитных карт

Если вы планируете переводить деньги с кредитной карты, важно учитывать следующие моменты:

- Узнайте условия своей карты. Прежде чем сделать перевод, уточните тарифы и комиссии в договоре. Это можно сделать через мобильное приложение, на горячей линии или в офисе банка.

- Следите за лимитами. Банки устанавливают лимиты на переводы и снятие наличных. При превышении лимита взимаются дополнительные сборы.

- Используйте льготные периоды. Если ваш банк предлагает льготный период на переводы, старайтесь воспользоваться им. В противном случае избегайте переводов с кредитной карты.

- Соблюдайте правила безопасности. Используйте только официальные приложения банка, проверяйте данные получателя и не сообщайте конфиденциальную информацию посторонним.

- Избегайте переводов за границу. Если вам нужно сделать международный перевод, используйте специальные системы денежных переводов или карты, которые принимаются за рубежом.

- Используйте внутренние сервисы банка. Это поможет избежать лишних комиссий при оплате мобильного телефона, налогов, штрафов или услуг ЖКХ.

- Используйте безопасные способы перевода. Оптимальный способ перевода — через систему быстрых платежей (СБП). Он минимизирует риски мошенничества и требует только номер телефона получателя.

- Планируйте, как будете погашать задолженность. Если вы переводите деньги с кредитной карты, заранее продумайте, как будете возвращать долг, чтобы не попасть на высокие проценты.

Если у вас накапливаются долги по кредитной карте и вы не можете их погасить, это повод обратиться за помощью к специалистам. Юристы помогут разобраться в сложившейся ситуации, а если погасить долги невозможно — списать их через процедуру банкротства. Не стоит откладывать решение финансовых проблем на потом — профессиональная помощь поможет выбрать правильный путь и сохранить ваше финансовое здоровье.

Вопросы к статье

Да, переводы с кредитной карты на дебетовую карту или на счет в другом банке возможны. Однако такие операции, как правило, облагаются высокими комиссиями и процентами, которые начинают начисляться с первого дня.

Переводы с кредитки карты за границу возможны, но имеют ограничения из-за санкций и отключения ряда банков от SWIFT. В таких случаях лучше использовать альтернативные системы переводов, такие как «Юнистрим» или «Золотая корона».

Плюсами являются удобство и возможность использования заемных средств. Однако минусы включают высокие комиссии, проценты и риск увеличения задолженности, особенно при нарушении сроков погашения.

Остались вопросы?

Не знаете, какая компания подойдёт именно вам?

Подскажем на консультации!

Спасибо за обратную связь.

Также сообщаем вам, что вы теперь зарегистрированы в нашем сервисе и можете пользоваться всеми его преимуществами.

Спасибо за вашу отзывчивость, но повторно отзыв оставить не получится. Вы можете так же найти на нашем сайте юриста и арбитражного управляющего с которыми вы проходили процедуру банкротства и поделиться мнением о них

Через код можно получить повторно