Рефинансирование ипотеки в банке ВТБ: новые условия 2024 года

ВТБ дает выгодные условия рефинансирования ипотеки с минимальным пакетом документов. Узнайте детали!

Подберем вам надежную компанию по банкротству с рассрочкой от 3 000 руб./мес.

Если вы оформили ипотечный кредит по невыгодным условиям и испытываете трудности с его погашением, стоит рассмотреть вариант рефинансирования. Он позволит не только снизить процентную ставку, но и уменьшить ежемесячные выплаты, сохранив при этом ваше жильё.

Тут все в выигрыше: клиенты получают более выгодные условия, а банки – стабильные выплаты по ипотечным обязательствам.

Заёмщики могут переоформить ипотеку в любом другом банке, если в нём есть такая программа. Рассказываем, как рефинансировать ипотеку в ВТБ, какие документы могут понадобиться и стоит ли оно того.

Подберем вам надежную компанию по банкротству с рассрочкой от 5 000 ₽/мес. Вам спишут долги по 127-ФЗ под ключ с учетом набежавших процентов, штрафов и неустоек.

Подберем вам компании самыми щадящими ценами.

Выберем компании, которые гарантируют возврат в случае несписания долга.

Проконсультируем вас по любым вопросам процедуры банкротства.

Оставьте свой номер телефона и наши юристы проконсультируют вас о нюансах процедуры банкротства и расскажут про лучшие юридические компании вашего города. Консультация бесплатная и ни к чему вас не обязывает.

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы.

Рефинансирование ипотеки: когда это выгодно?

Ипотечный кредит – это долгосрочное финансовое обязательство, которое может растягиваться на 15-30 лет. За этот период могут произойти изменения как в рыночных условиях, так и в финансовом состоянии заемщика. В таких случаях на помощь приходит рефинансирование ипотеки.

Как работает рефинансирование?

Рефинансирование ипотеки – это процесс, при котором заемщик оформляет новый кредит в другом банке для погашения существующего долга. Это позволяет изменить условия действующего договора на более выгодные.

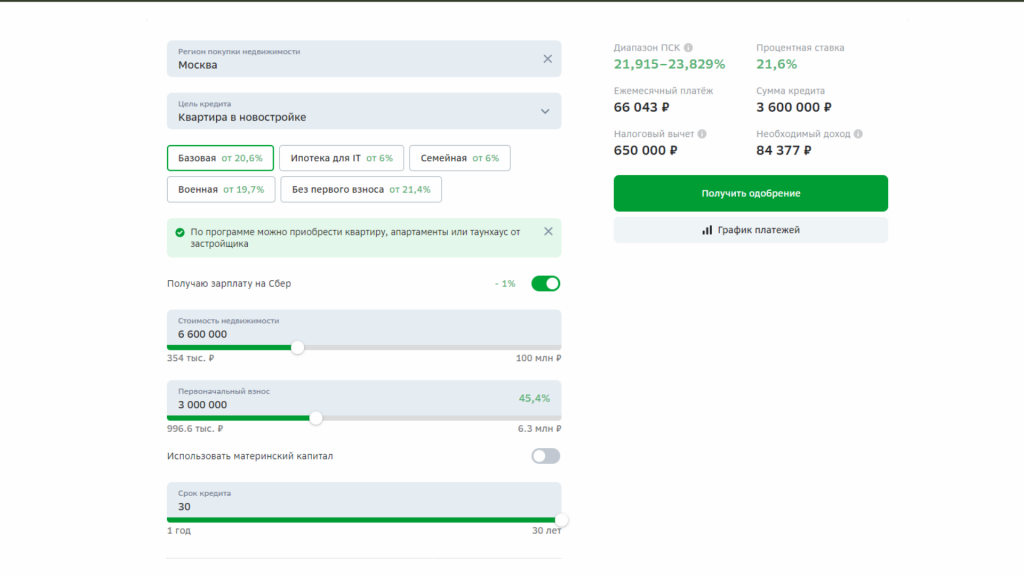

Представим, что у вас есть ипотека на квартиру стоимостью 6 600 000 ₽, которую вы оформили в Сбербанке. Вы внесли первоначальный взнос в размере 3 000 000 ₽, сумма кредита – 3 600 000 ₽ под 21,6% годовых на 30 лет. Ваш ежемесячный платеж составляет 66 043 ₽.

Через три года у вас рождается первенец, и вы можете воспользоваться программой для семей с детьми в ВТБ, которая предлагает ипотеку под 6% годовых. На тот момент ваша задолженность составляет 3 536 461 ₽. Вы оформляете новую ипотеку на оставшийся срок в 27 лет.

Теперь ваш ежемесячный платеж снижается до 17 632 ₽, что экономит вам почти 50 000 ₽ каждый месяц.

Ключевую роль играет именно разница в процентных ставках. Чем она больше, тем выше ваша экономия.

Когда стоит задуматься о рефинансировании?

Рефинансирование – это хорошая возможность пересмотреть условия своего кредита. Но не всегда такая процедура позволяет улучшить параметры займа. Передать свою ипотеку в другой банк выгодно можно в следующих случаях:

- Если ставки по ипотечным кредитам снизились.

- Если вы хотите увеличить или уменьшить срок погашения, чтобы снизить ежемесячные платежи или, наоборот, ускорить погашение долга.

- Если ваша ситуация изменилась (например, родился ребенок, потеряли работу), снижение ежемесячного платежа может значительно разгрузить ваш бюджет.

Выгода от рефинансирования напрямую зависит от того, сколько осталось платить по старому кредиту. Обычно банки рекомендуют рассматривать процедуру, когда вы погасили менее половины суммы по старому кредиту. В начале срока вы платите больше по процентам, а основная сумма долга уменьшается медленно. Перекредитование на этой стадии позволяет значительно снизить общую переплату.

Оформление рефинансирования в конце срока невыгодно, так как большая часть процентов уже погашена, и экономия будет минимальной.

В процессе рефинансирования у заёмщика остаётся право собственности на недвижимость, однако сама она переходит в залог другому банку. Все изменения фиксируются в договоре, и должнику необходимо просто продолжать выполнять свои обязательства по новым условиям.

Позиции банка ВТБ на рынке кредитования населения в России

Банк ВТБ – один из крупнейших коммерческих банков в России с государственным участием. Услугами этого банка пользуются более 20 миллионов человек.

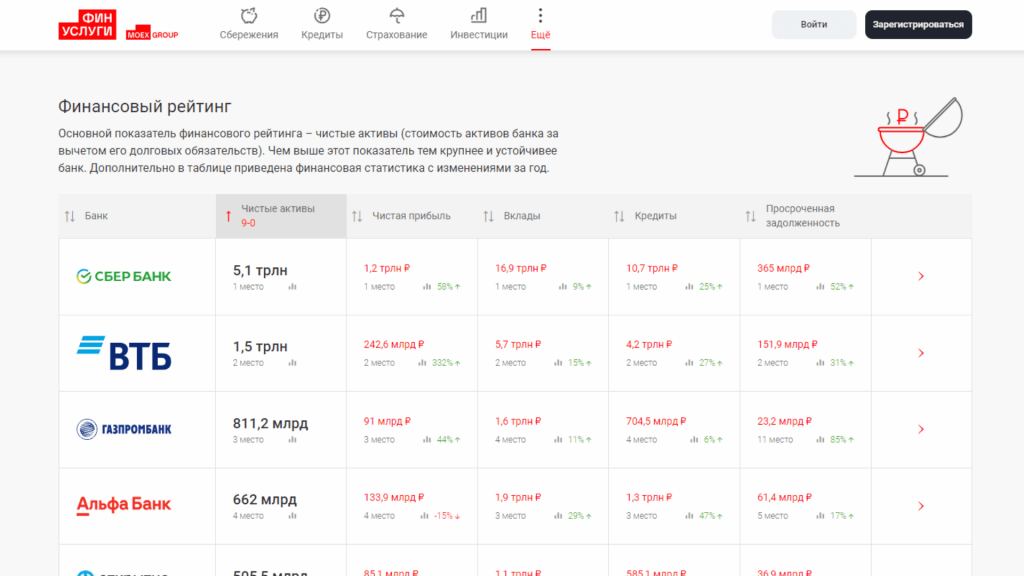

ВТБ занимает второе место по финансовому рейтингу банков в стране как по величине активов, так и по сумме выданных кредитов.

Банк ВТБ работает с различными категориями клиентов, включая малый и средний бизнес, индивидуальных предпринимателей, самозанятых и физических лиц.

Среди предложений банка – ипотечные кредиты, потребительские кредиты, автокредиты, кредитные карты и многое другое. Рефинансирование ипотеки в ВТБ банке также активно применяется.

У ВТБ есть две стандартных программы рефинансирования ипотеки на жильё и земельный участок, а также две программы по льготной ставке для военных и семей с детьми.

Условия рефинансирования ипотеки в банке ВТБ

У каждого банка свои правила рефинансирования. Особенность перевода ипотеки в ВТБ в том, что заемщику не нужно подтверждать доходы.

Основные условия рефинансирования ипотеки в ВТБ:

- заемщик должен быть старше 18 лет на момент подачи заявки, а на дату погашения кредита его возраст не должен превышать 75 лет;

- минимальный трудовой стаж составляет 3 месяца. Для самозанятых и индивидуальных предпринимателей также требуется ведение деятельности не менее 3 месяцев;

- адвокаты с удостоверением и нотариусы с лицензией могут также подавать заявки на рефинансирование;

- любое гражданство подходит, однако заемщик должен работать на территории Российской Федерации;

- поручитель не обязателен, но если у заемщика нет брачного договора или нотариально заверенного согласия супруга, то он должен выступить в роли поручителя.

Процентная ставка подбирается индивидуально, банк учитывает десятки параметров: доход заемщика, сумма кредита, остаток долга и т. д.

Ставки на рефинансирование ипотеки в ВТБ представлены в таблице:

| Программа | Ставка |

| Для семей с детьми | от 6% |

| Военная ипотека | от 20,6% |

| Для всех остальных | от 21,2% |

Ставка может увеличиться в следующих случаях:

- на 1% без комплексного страхования;

- на 1% при отсутствии подтверждения дохода и занятости;

- на 0,7% если сумма ипотеки превышает 80% от стоимости жилья.

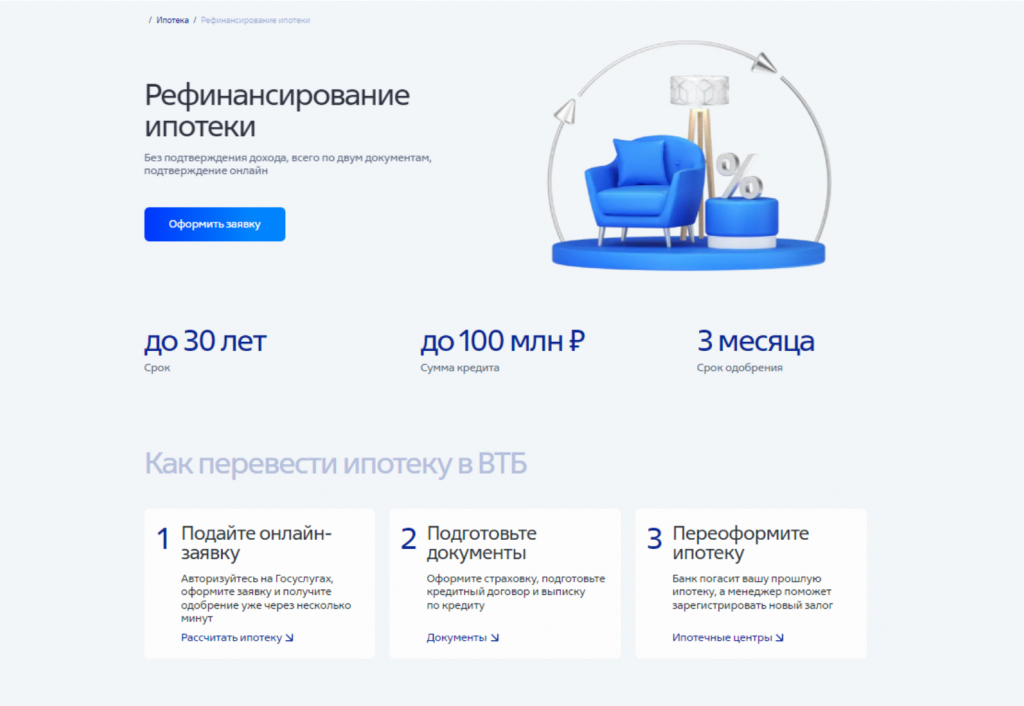

Срок кредита в ВТБ составляет до 30 лет, а сумма ипотеки варьируется от 500 000 рублей до 100 миллионов, в зависимости от региона.

Для оформления рефинансирования ипотеки в ВТБ потребуется стандартный пакет документов:

- Паспорт.

- СНИЛС.

- Подтверждение дохода (например, справка 2-НДФЛ или выписка из СФР).

- Кредитный договор.

- График платежей.

- Договор на покупку жилья.

- Копия лицензии/удостоверений (для нотариусов и адвокатов).

Страхование ипотеки не является обязательным. Важно помнить, что ВТБ принимает на перекредитование только рублевую ипотеку. А первый взнос можно оплатить за счет средств материнского капитала. Однако банк устанавливает ограничение: материнский капитал можно использовать только частично, как минимум 10% нужно внести из собственных средств.

Также ВТБ предлагает услугу «Отложенный платеж», позволяющую отсрочить до 3 ежемесячных платежей по ипотеке. Воспользоваться ей можно только 1 раз и только для готового жилья.

Если вы не соответствуете критериям для рефинансирования в ВТБ и испытываете трудности с выплатами по кредиту, не откладывайте решение проблемы! Обратитесь для бесплатной консультации юриста, который поможет разобраться с ситуацией и предложит надежные варианты компаний по банкротству.

Особенности рефинансирования ипотеки других банков в ВТБ

Банк ВТБ проводит рефинансирование ипотеки других банков, и этот процесс имеет ряд особенностей. Если вы решили передать свой ипотечный кредит в банк ВТБ, будьте готовы к дополнительным расходам. Вам нужно будет оплатить страховку, госпошлину, а также провести оценку недвижимости.

Также стоит учитывать, что рефинансировать ипотеку за один день не получится. Даже если вы соответствуете всем требованиям и подаете электронную заявку, процедура займет некоторое время..

Процесс рефинансирования ипотеки в банке ВТБ в 2024 году

Банк ВТБ предлагает простой и удобный процесс оформления перекредитования, который можно пройти в несколько шагов.

Шаг 1: Рассчитайте условия

Прежде чем подавать заявку, рекомендуется воспользоваться ипотечным калькулятором на сайте ВТБ. Так вы сможете точно рассчитать все условия и определить, насколько снизится ставка по вашему кредиту.

Шаг 2: Заполните онлайн-заявку

ВТБ предлагает удобный способ подачи заявки через свой сайт. Для этого вам потребуется авторизоваться на портале «Госуслуги» и заполнить анкету. Всего через 5 минут вы получите предварительное решение банка на вашу почту или в личный кабинет.

Шаг 3: Соберите документы

Чтобы перевести ипотеку в ВТБ, потребуется предъявить все документы на недвижимость. На сбор всех необходимых бумаг у вас есть 90 дней.

Шаг 4: Предоставьте документы в банк

Все собранные документы можно загрузить онлайн через личный кабинет на сайте ВТБ.

Шаг 5: Получите кредит на рефинансирование

Придется съездить в офис банка для подписания всех документов. Обычно все можно успеть сделать за один визит.

После подписания нового кредитного договора ВТБ переведет вам средства для погашения старого кредита.

Шаг 6: Закройте старый кредит

Чтобы погасить ипотеку в другом банке, вам нужно будет написать заявление о досрочном погашении и перевести всю сумму.

Шаг 7: Переоформите ипотеку

Менеджер ВТБ поможет вам зарегистрировать новый залог на недвижимость.

После этого ваша квартира будет передана в залог банку ВТБ, а вы сможете оплачивать ипотеку на выгодных условиях.

Отзывы клиентов о перекредитовании ипотеки в ВТБ

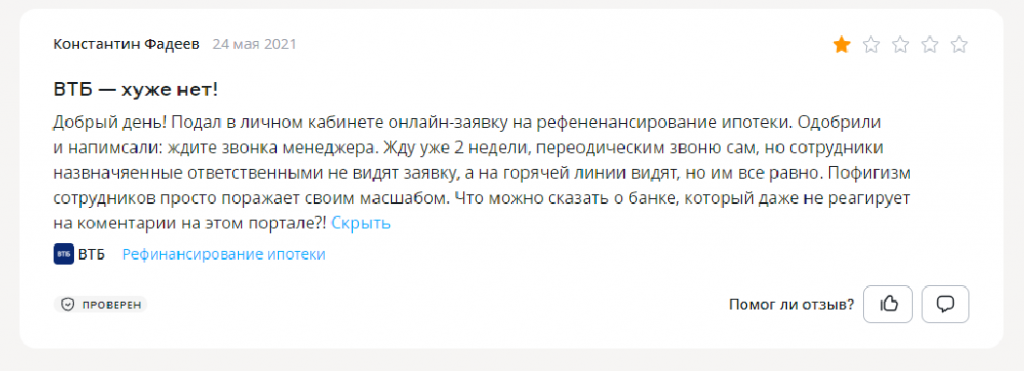

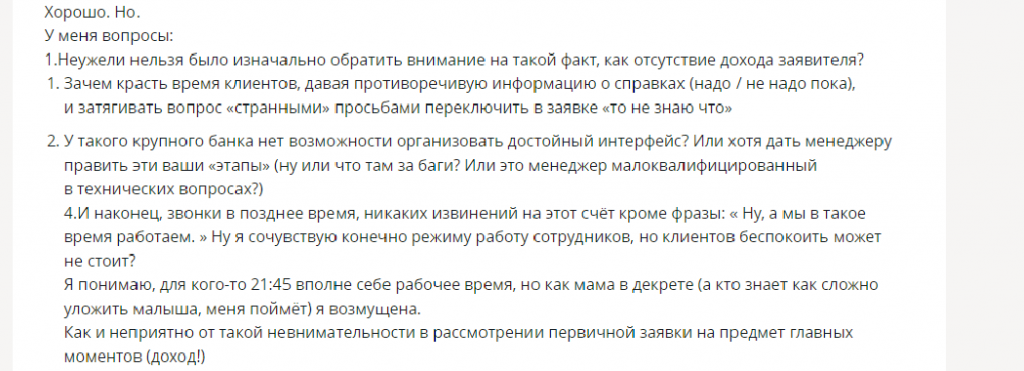

При рефинансировании ипотеки в ВТБ многие клиенты сталкиваются с различными проблемами, и это отчетливо видно из их отзывов. Мы проанализировали основные жалобы тех, кто прошёл процедуру передачи кредита в этот банк.

Одной из самых частых проблем является затягивание сроков и задержки с документами после одобрения рефинансирования. На платформе «Сравни.ру» многие пользователи сообщают, что процесс передачи ипотеки в ВТБ оказывается очень затяжным и проблемным. Банк обещает завершить все дела в течение двух месяцев, однако на практике сроки сильно увеличиваются.

Клиенты также жалуются на то, что им не предоставляют полную информацию обо всех условиях рефинансирования, из-за чего они могут переплачивать.

Но большая часть недовольств связана с работой сотрудников банка. Менеджеры часто звонят слишком поздно, либо вовсе не отвечают на телефонные звонки. Клиенты также разочарованы тем, что к ним относятся с равнодушием.

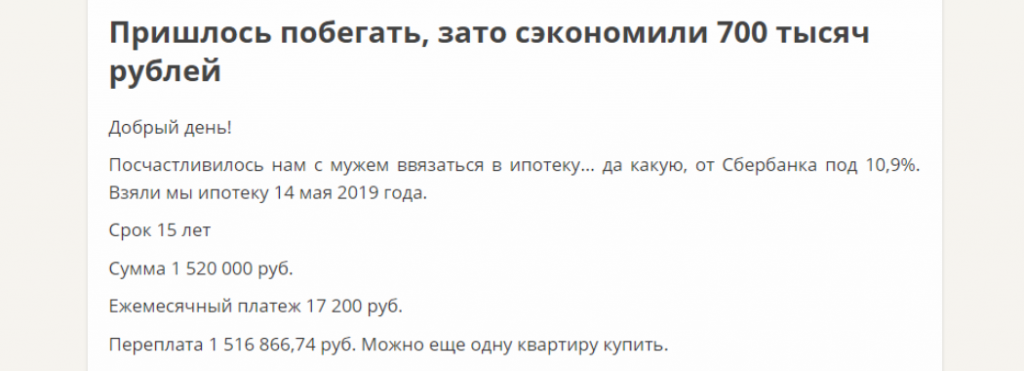

Несмотря на все перечисленные проблемы, есть и положительные отзывы от клиентов. Некоторые люди остались довольны полученным результатом, даже с учетом возникших сложностей.

Что делать, если банк отказывает в рефинансировании ипотеки

Не все заемщики могут рассчитывать на одобрение заявки. Банк, прежде всего, ориентируется на свою выгоду и минимизацию рисков, поэтому случаи отказа – не редкость. А причин может быть несколько:

- Испорченная кредитная история, наличие просроченных платежей, задолженности или штрафов.

- Низкий доход заемщика. Если ежемесячный платеж по новой ипотеке превысит 50% от заработной платы, банк может отказать в перекредитовании.

- Прошло мало времени с момента оформления ипотеки. Обычно банки требуют, чтобы прошло не менее 3-6 платежей по старому кредиту, прежде чем рассматривать заявку на рефинансирование.

- Рыночная стоимость вашего жилья уменьшилась по сравнению с моментом выдачи ипотеки.

- Вы уже рефинансировали ипотечный кредит.

Если вы столкнулись с отказом, не отчаивайтесь. Существует несколько стратегий, которые могут помочь вам справиться с ситуацией:

- продолжайте оплачивать текущую ипотеку по прежнему графику;

- попробуйте подать заявку в другой банк;

- оформите целевой кредит и погасите ипотеку досрочно;

- обратитесь в свой банк с просьбой о реструктуризации ипотеки.

Если ни один из этих способов не работает, а вы больше не в состоянии оплачивать ипотеку, есть законный способ избавиться от непосильных долгов – банкротство. Обратитесь к юристам, которые помогут проанализировать вашу ситуацию и предложить оптимальные решения.

Федеральный закон №127

А если вы хотите сохранить ипотеку, но при этом избавиться от других долгов, у нас для вас хорошая новость. Президент РФ уже подписал поправки к Закону о банкротстве, теперь вы можете списать долги и не потерять залоговое жилье. Обращайтесь за бесплатной консультацией юриста по банкротству и узнайте подробнее про все способы сохранения ипотеки.

Вопросы к статье

Да, вы можете передать существующий ипотечный кредит в банк ВТБ, подав онлайн-заявку на сайте.

Точная процентная ставка определяется только при оформлении кредита. Предварительно вы можете узнать размер ежемесячных платежей с помощью ипотечного калькулятора на сайте банка.

Вы можете погасить кредит в другом банке с невыгодной для вас ставкой и взять новый по более приятным условиям. Вы сэкономите на ежемесячных платежах и общих расходах.

Остались вопросы?

Не знаете, какая компания подойдёт именно вам?

Подскажем на консультации!

Спасибо за обратную связь.

Также сообщаем вам, что вы теперь зарегистрированы в нашем сервисе и можете пользоваться всеми его преимуществами.

Спасибо за вашу отзывчивость, но повторно отзыв оставить не получится. Вы можете так же найти на нашем сайте юриста и арбитражного управляющего с которыми вы проходили процедуру банкротства и поделиться мнением о них

Через код можно получить повторно