Как рефинансировать автокредит в Сбербанке в 2024: пошаговая инструкция и советы

Рефинансирование в Сбербанке – шанс переоформить автокредит под более низкий процент. Подробнее в статье.

Подберем вам надежную компанию по банкротству с рассрочкой от 3 000 руб./мес.

Представьте, что вы брали автокредит по высокой процентной ставке. Всё шло хорошо, но вдруг вы узнали, что другой банк, например, Сбер, предлагает кредит с более низкой ставкой. В таком случае вы можете оформить рефинансирование, чтобы уменьшить сумму платежа. Звучит заманчиво, но возникает множество вопросов.

Рассказываем, как рефинансировать автокредит в Сбербанке, когда это выгодно и какие сложности могут возникнуть.

Что такое рефинансирование автокредита

Рефинансирование – это банковская услуга, которая позволяет оформить новый кредит для погашения текущей задолженности или изменить условия действующего кредитного договора.

Рефинансирование напоминает потребительский кредит, отличается от него лишь тем, что имеет целевой характер. Поэтому, помимо стандартного пакета документов, в банк нужно предоставить реквизиты для погашения текущей задолженности.

Применяется практически ко всем видам кредитов: потребительским, автокредитам, а также к долгам по кредитным картам.

Зачем это нужно

Рефинансирование не избавляет вас от задолженности, для этого используются другие процедуры. Вы просто получаете новый заём от своего или другого банка на лучших условиях. Цели перекредитования также могут различаться в зависимости от того, какие условия окажутся для заемщика более выгодными.

Уменьшить процентную ставку

Если на рынке появились более выгодные предложения, очевидно, что вы захотите обратиться в банк с самой низкой ставкой для нового кредита. Но сэкономить в этом случае получится только при условии, что срок нового займа не будет увеличиваться. В противном случае расходы по процентам также вырастут.

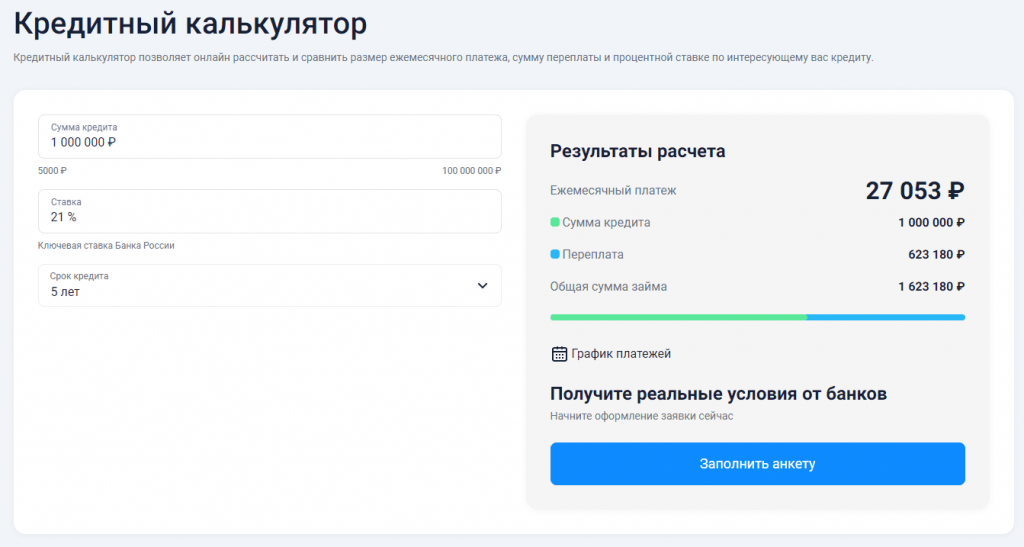

Например, сейчас у Ольги есть остаток долга по автокредиту на сумму 1 млн рублей в Альфа-банке. По текущему займу ей нужно платить ещё 3 года. Она решила рефинансировать свой автокредит в Сбербанке под 21%. Если Ольга оставит срок кредита таким же – 3 года, то она переплатит 356 000 рублей. А если она возьмёт тот же миллион на 5 лет, сумма её переплаты составит 623 000 рублей.

Снизить ежемесячную кредитную нагрузку

Эту цель преследуют люди, оказавшиеся в сложной финансовой ситуации. Они потеряли работу или их доход снизился по другим объективным причинам. Тогда с помощью рефинансирования они смогут снизить ежемесячный платёж до более комфортного для них уровня. В этом случае, как правило, приходится увеличивать срок кредита.

Допустим, Ольга решает оформить рефинансирование на тот же 1 млн рублей, но всё-таки выбирает срок 5 лет. В таком случае она будет платить вместо 37 000 рублей в месяц только 27 000 рублей в месяц.

Объединить несколько задолженностей

В этом случае заёмщики хотят предотвратить просрочки и снизить общую финансовую нагрузку, особенно если у разных кредитов разные ставки и графики погашения. С помощью рефинансирования они могут объединить их в один заём с единственным платежом.

Предположим, что у Ольги, помимо автокредита в Альфа-банке, также есть кредитная карта от Тинькофф и обычный потребительский кредит. Она может объединить их в один в Сбербанке, чтобы снизить платёж и оплачивать его каждый месяц в один день, а не в три разных даты.

Когда это выгодно

К концу срока вы начинаете выплачивать тело кредита, а все проценты уже погашены. То есть, если вы перейдёте в другой банк, вам придётся выплачивать проценты заново. И, даже если там вам предлагают очень низкую ставку, рефинансирование может не оправдать себя.

Рефинансирование автокредита выгодно, если разница в ставках составляет хотя бы 2% и если половина срока кредита ещё не прошла.

Поэтому, прежде чем оформлять новый кредит, внимательно посмотрите график платежей и оцените, сколько вы уже выплатили, и сколько ещё осталось. Информацию можно найти в личном кабинете на сайте банка, в мобильном приложении или в договоре.

Подберем вам надежную компанию по банкротству с рассрочкой от 5 000 ₽/мес. Вам спишут долги по 127-ФЗ под ключ с учетом набежавших процентов, штрафов и неустоек.

Подберем вам компании самыми щадящими ценами.

Выберем компании, которые гарантируют возврат в случае несписания долга.

Проконсультируем вас по любым вопросам процедуры банкротства.

Оставьте свой номер телефона и наши юристы проконсультируют вас о нюансах процедуры банкротства и расскажут про лучшие юридические компании вашего города. Консультация бесплатная и ни к чему вас не обязывает.

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы.

Условия рефинансирования в Сбербанке

В каждом банке программа перекредитования имеет свои особенности. Так, в Сбере эта программа называется «Потребительский кредит на рефинансирование кредитов». Рассмотрим, какие условия она предлагает:

- Рефинансирование в Сбербанке позволяет объединить до пяти кредитов из разных банков или до четырёх из Сбера.

- Перекредитоваться можно полностью онлайн, без похода в банк и сбора документов и справок. Нужен только паспорт.

- Сбербанк быстро рассматривает заявки и при одобрении сразу же, без вашего участия, переводит деньги на погашение текущих кредитов.

- При оформлении рефинансирования вы можете получить дополнительную сумму.

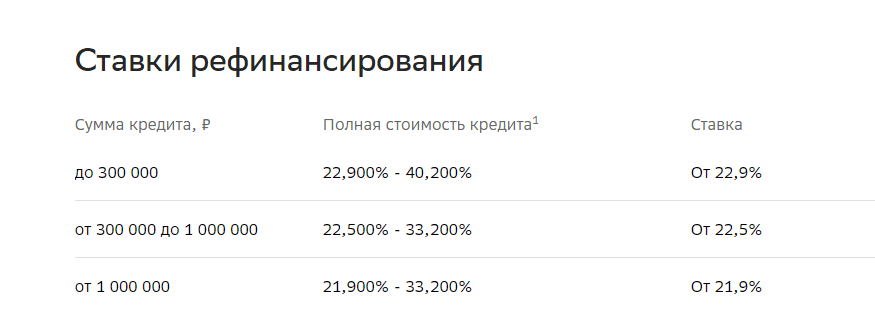

Рефинансирование автокредита в Сбербанке рассчитывается индивидуально для каждого клиента. То есть окончательную ставку вы узнаете только после одобрения вашей заявки на кредит.

Средний диапазон ставок в Сбербанке от 21,9% до 33,4%.

При оформлении договора рефинансирования в Сбербанке заёмщику могут предоставить отсрочку погашения первого платежа.

Требования к заёмщикам и кредитам

Перекредитование в Сбербанке вам одобрят, если вы находитесь в возрасте от 18 до 65 лет и имеете стаж работы от 6 месяцев. Для зарплатных клиентов Сбера стаж не нужен.

Условия кредитования в Сбербанке:

- Сумма кредита – от 10 000 руб до 3 млн руб, зарплатным клиентам Сбербанка – до 10 млн руб.

- Кредит можно взять на срок от 3 месяцев до 5 лет.

- Текущий заём должен быть оформлен как минимум 6 месяцев назад.

Обеспечение по кредиту не требуется. Это значит, что если сейчас ваша машина находится в залоге у другого банка, после того как текущий долг будет погашен, с автомобиля снимут обременение, и вы можете делать с ним всё, что хотите, например, продать.

Сбербанк сам переведёт на счёт другого банка денежные средства для погашения задолженностей без комиссии. Но для завершения рефинансирования нужно обязательно обратиться в старый банк и подать заявление о досрочном погашении кредита. Если этого не сделать, Сбер будет начислять повышенный процент. Деньги в другие банки поступят в течение 3 дней, заявление о досрочном погашении нужно подавать после их поступления.

Если у вас есть кредиты в Сбербанке, на них оформлять досрочное погашение не нужно, Сбер всё сделает сам, без дополнительных действий.

Рефинансирование автокредита других банков в Сбере

В Сбербанке можно рефинансировать кредиты самого Сбера и любых других банков и микрофинансовых организаций: автокредиты, потребительские кредиты, кредитные карты и дебетовые карты с овердрафтом.

Если вы оформите в Сбербанке рефинансирование на автокредит из любых других банков, он переведёт его в обычный потребительский кредит.

Если вы понимаете, что изменение условий займа не приведет к улучшению вашей финансовой ситуации, а кредитная нагрузка становится непосильной, настало время обратиться за профессиональной помощью. Консультация юриста будет первым шагом на пути к решению ваших проблем. Он оценит вашу ситуацию, подскажет, поможет ли вам процедура банкротства, и при необходимости порекомендует надежную компанию, которая поможет вам в этом процессе.

Как оформить рефинансирование в Сбербанке

Сбер предлагает два варианта рефинансирования: полностью онлайн и в банке с помощью сотрудников. Если вам не хочется самостоятельно вводить данные в приложении, есть вопросы, вы можете прийти в ближайший офис. Можно даже заранее заполнить стандартное заявление и прийти в банк вместе с ним. Образец заявления на рефинансирование вы можете скачать по ссылке в конце статьи.

А если не хотите ходить в банк, оформите рефинансирование онлайн. Вот простая инструкция, как это сделать:

Шаг 1. Подайте заявку

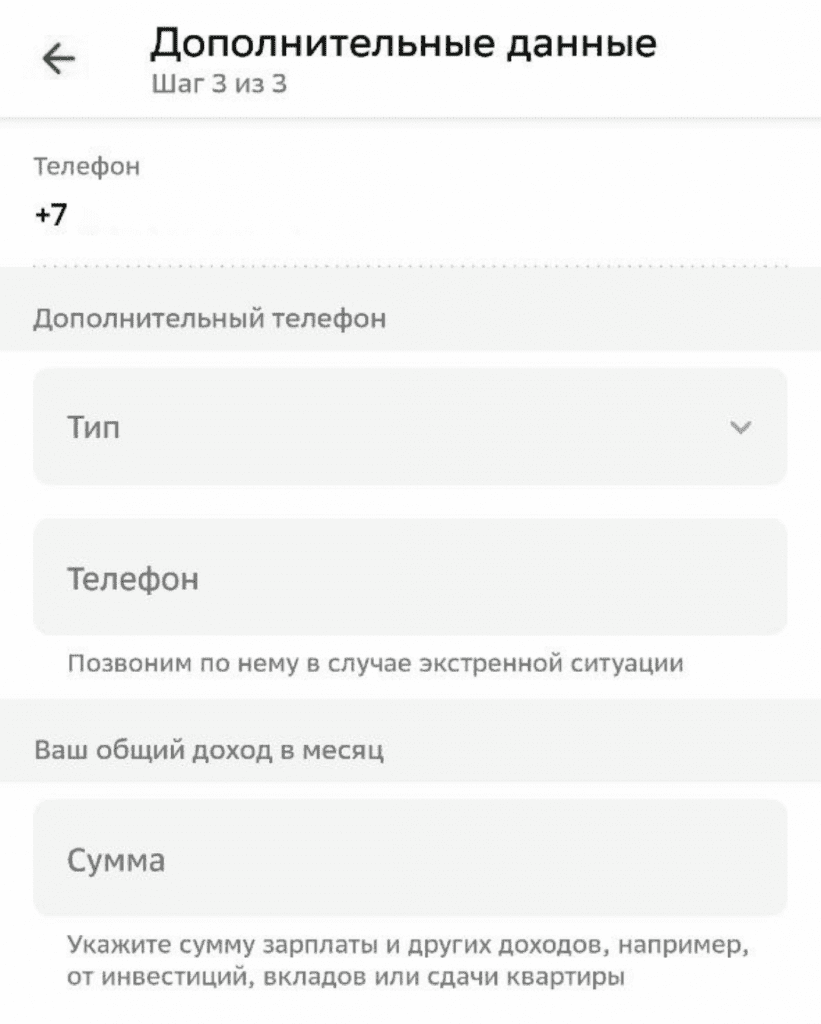

Шаг 2. Заполните анкету в мобильном приложении

Нужно будет подтвердить свои паспортные данные и указать сумму общего дохода. Сбер сам найдёт информацию о ваших текущих кредитах, поэтому вам не придётся собирать дополнительные документы и стоять в очереди.

Выберите из списка кредиты, которые хотите рефинансировать, и отправьте заявку на рассмотрение. Обычно ответ приходит уже через несколько минут.

Шаг 3. Подпишите новый кредитный договор

Если вашу заявку одобрят, банк пришлёт вам готовый кредитный договор с указанием всех условий. Внимательно прочитайте их, и если вас всё устраивает, подпишите договор прямо в приложении.

Шаг 4. Погасите текущий автокредит

Для этого укажите реквизиты счёта текущего банка в приложении. Сбербанк сам переведёт ему деньги для погашения кредита. После этого обязательно подайте в свой банк заявление о досрочном погашении долга.

Если вы запрашивали дополнительные деньги, Сбер переведёт их на вашу карту в Сбербанке.

Шаг 5. Выплачивайте новый кредит

Теперь у вас вместо автокредита – потребительский кредит с новыми условиями и сроками. Вам остаётся просто вовремя вносить платежи один раз в месяц.

Обзор условий в других банках

Не во всех банках есть программа рефинансирования автокредита, но у многих имеется универсальная программа перекредитования. И у каждого банка свои особенности. Например, в Альфа-Банке можно переоформить заём только под залог недвижимого имущества.

Также иногда банки просят предоставить автомобиль для оценки и требуют приехать на нем в назначенное время и место.

Кроме того, в разных банках действуют различные тарифы на рефинансирование. Для наглядности мы сравнили условия пяти ведущих банков страны:

| Банк | Сумма кредита | Ставка | Срок |

| Альфа-банк | До 30 млн руб. | От 14% | До 15 лет |

| ВТБ | До 40 млн руб. | От 3,9% | До 7 лет |

| Газпромбанк | До 7 млн руб. | От 23,9% | До 7 лет |

| Т-Банк | До 5 млн руб. | От 21,0% | До 5 лет |

| Совкомбанк | До 5 млн руб. | От 14,9% | До 5 лет |

Плюсы и минусы программы

С помощью рефинансирования вы можете уменьшить процентную ставку, сумму ежемесячного платежа, а также сократить срок выплаты кредита. Это может быть полезно в условиях меняющихся экономических реалий.

С помощью рефинансирования вы также можете:

- объединить несколько кредитов и вносить один платеж в месяц;

- запросить дополнительную сумму по договоренности с кредитной организацией;

- снять залог с автомобиля.

Однако у этой процедуры есть и свои недостатки:

- не всегда удается выгодно перевести кредит в другой банк;

- некоторые банки взимают комиссию за перевод средств и за саму процедуру рефинансирования;

- существует риск увеличения срока выплаты кредита, что может привести к большей переплате.

Также чтобы получить самую низкую процентную ставку, иногда приходится соглашаться на покупку дополнительных услуг, например, страхования. От этого можно отказаться, но тогда банк может повысить ставку.

В целом рефинансирование – это многофакторный процесс, где нужно тщательно просчитывать все условия, чтобы действительно получить выгоду, а не переплатить больше, чем при текущем кредите.

Рефинансировать или нет? Реальные отзывы клиентов

Рефинансирование автокредита в Сбере – достаточно востребованная банковская услуга. Однако стоит ли доверять ей на практике? Мы изучили реальные отзывы клиентов Сбербанка, которые уже воспользовались программой, чтобы понять, оправдывает ли она ожидания заемщиков.

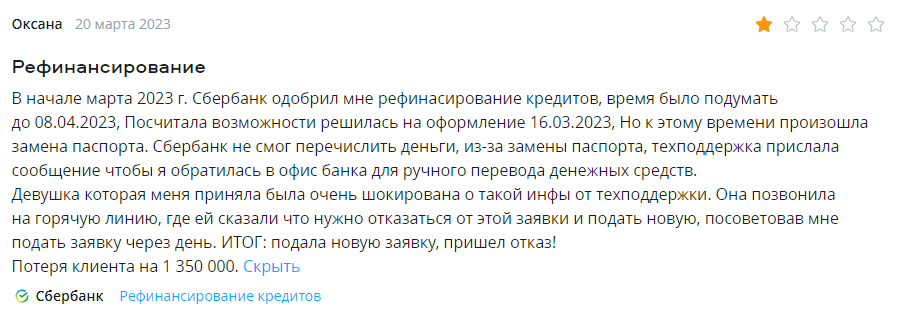

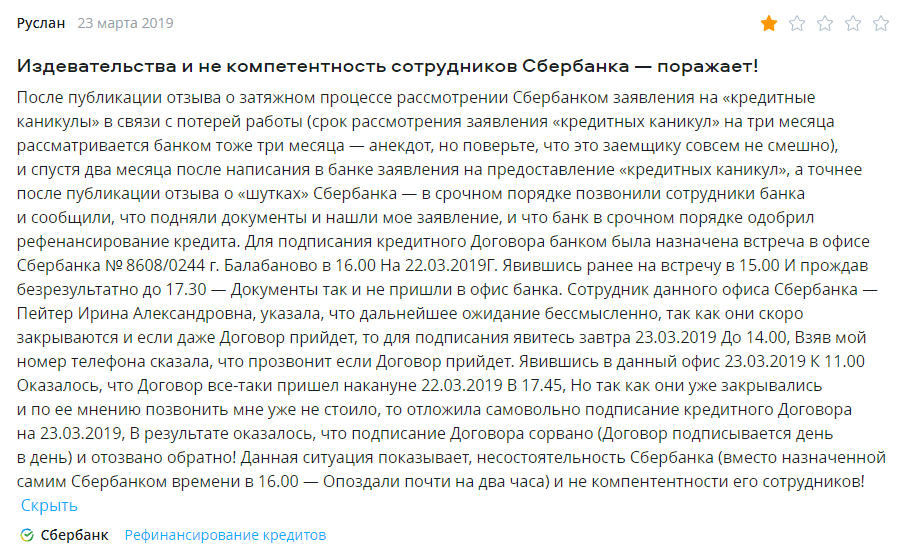

Услуга имеет разные отклики и оценки: как положительные, так и отрицательные. Во многих отзывах клиентов о Сбербанке преобладает негативное мнение. Люди часто упоминают долгие сроки рассмотрения заявок и отказы без объективных причин.

Например, одна заемщица столкнулась с проблемами из-за замены паспорта, что привело к отказу в рефинансировании большой суммы.

Некоторые отзывы указывают на отсутствие профессионализма и компетентности сотрудников банка, которые не могут дать четкие ответы и не справляются с задачами. В одном отзыве клиент рассказал, что ему пришлось ждать несколько часов, но документы не прибыли вовремя, что сорвало подписание договора.

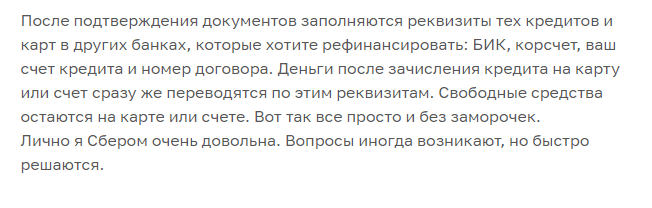

Тем не менее, есть отзывы с положительными впечатлениями о работе Сбербанка. Так, одна клиентка рассказала, что ей рефинансирование провели очень быстро и просто, без лишней бюрократии и необходимости предоставления большого количества документов.

Другие способы снизить кредитную нагрузку

Банки могут отказывать в рефинансировании по самым разным причинам. Перед принятием решения они всегда оценивают потенциальных заемщиков по конкретным критериям, проверяют платёжеспособность, соответствие трудовому стажу, возрасту и т. д.

Отдельно банки проверяют кредитную историю и наличие других долгов, например, по налогам, услугам ЖКХ и штрафам.

Если банк отказал вам в рефинансировании, вы можете попробовать другие способы:

- Отправьте заявку в другой банк. Но прежде проверьте состояние своей кредитной истории и постарайтесь её улучшить – например, оплатите штрафы и закройте другие долги.

- Если вам отказали из-за низкого заработка, подумайте, можете ли указать дополнительные источники дохода в заявке (например, доход от аренды недвижимости или проценты по вкладам).

- Подайте заявку снова. Сделать это лучше не ранее чем через 2 месяца.

Если все банки вам отказывают, а вы уже не можете оплачивать долг, есть несколько способов снизить нагрузку по кредитам.

Обратитесь в свой банк и попросите провести реструктуризацию кредита, что позволит вам увеличить срок выплаты и уменьшить ежемесячные платежи. Но учтите, что итоговая переплата будет больше.

Вы также можете попросить у банка кредитные каникулы – льготный период, во время которого вы не вносите платежи, а вам не начисляются штрафы и пени.

Если у вас не осталось других вариантов для погашения задолженности, рассмотрите процедуру банкротства. После её прохождения ваши долги будут списаны, кредиторы и коллекторы отстанут, а приставы перестанут списывать зарплату и арестовывать имущество.

В некоторых случаях опытные юристы смогут сохранить авто – узнайте подробности на бесплатной консультации. Юрист рассмотрит ваш случай индивидуально, определит, подходит ли вам банкротство, и порекомендует надежную компанию, в которой знают, как законно сохранить машину в случае банкротства.

Образцы заявлений:

Образец заявления в банк о рефинансировании кредита

Вопросы к статье

Нет, Сбер переведёт деньги на счет в другом банке без комиссии. Для этого в заявке нужно указать реквизиты банка.

Да, вы можете объединить до пяти кредитов из других банков и до четырех из самого Сбербанка.

Обычно это занимает от одного до трех рабочих дней. Не забудьте подать заявление о досрочном погашении долга после их поступления.

Остались вопросы?

Не знаете, какая компания подойдёт именно вам?

Подскажем на консультации!

Спасибо за обратную связь.

Также сообщаем вам, что вы теперь зарегистрированы в нашем сервисе и можете пользоваться всеми его преимуществами.

Спасибо за вашу отзывчивость, но повторно отзыв оставить не получится. Вы можете так же найти на нашем сайте юриста и арбитражного управляющего с которыми вы проходили процедуру банкротства и поделиться мнением о них

Через код можно получить повторно