16 причин, почему Сбербанк не одобряет рефинансирование

Сбер отказывает в рефинансировании даже клиентам с хорошей кредитной историей.

Подберем вам надежную компанию по банкротству с рассрочкой от 3 000 руб./мес.

Рефинансирование в Сбербанке – это востребованная услуга, которая позволяет взять новый кредит, чтобы закрыть старые кредиты, оформленные как в Сбере, так и в других банках.

Однако клиенты жалуются, что даже при хорошей кредитной истории перекредитоваться в Сбере сложно: банк нередко не одобряет заявки. В статье мы расскажем, когда и почему возникает такая проблема.

Сбербанк не одобряет рефинансирование — частая практика?

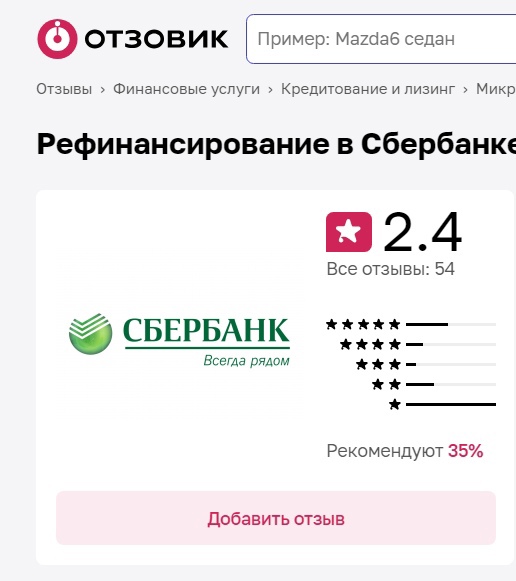

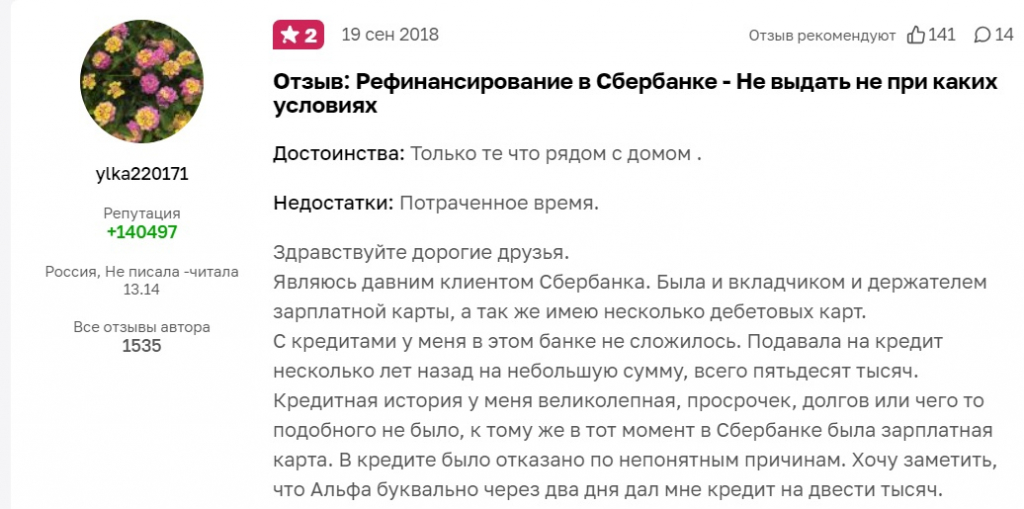

Если открыть любой сайт с отзывами и ввести в строку поиска «Рефинансирование в Сбербанке», везде высвечиваются одинаково низкие рейтинги. Например, на относительно независимой платформе «Отзовик» рейтинг этой услуги – 2,4 из 5 баллов.

Отзывы не всегда реальные, но в них часто бывает доля правды. Давайте рассмотрим несколько типичных проблем, на которые жалуются клиенты, решившие рефинансировать кредит в Сбербанке.

Подберем вам надежную компанию по банкротству с рассрочкой от 5 000 ₽/мес. Вам спишут долги по 127-ФЗ под ключ с учетом набежавших процентов, штрафов и неустоек.

Подберем вам компании самыми щадящими ценами.

Выберем компании, которые гарантируют возврат в случае несписания долга.

Проконсультируем вас по любым вопросам процедуры банкротства.

Оставьте свой номер телефона и наши юристы проконсультируют вас о нюансах процедуры банкротства и расскажут про лучшие юридические компании вашего города. Консультация бесплатная и ни к чему вас не обязывает.

Спасибо за обращение!

Мы свяжемся с вами в ближайшее время и подробно ответим на все ваши вопросы.

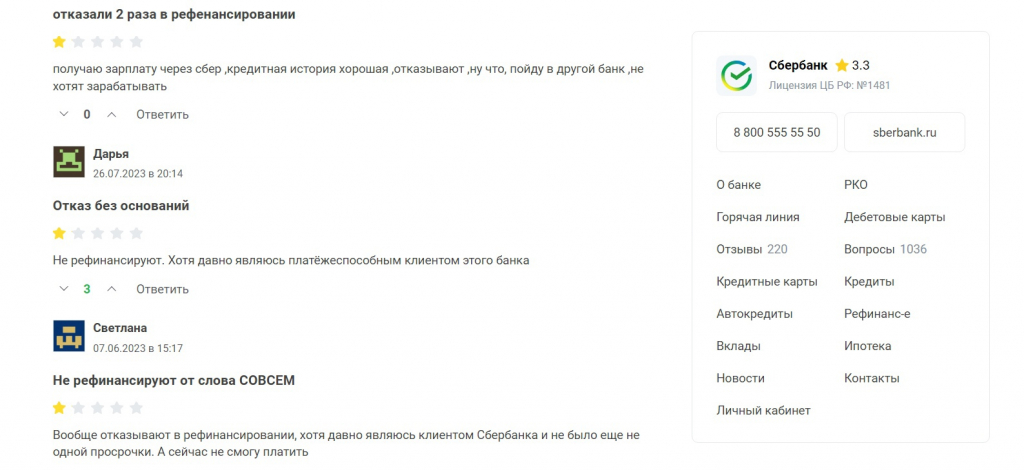

Самая частая жалоба заключается в том, что Сбербанк отказывает в рефинансировании без очевидных причин. На сайте «Бробанк» многие пользователи пишут, что у них есть зарплатные карты в Сбербанке, но, несмотря на это, организация отказывает им в рефинансировании без каких-либо объяснений.

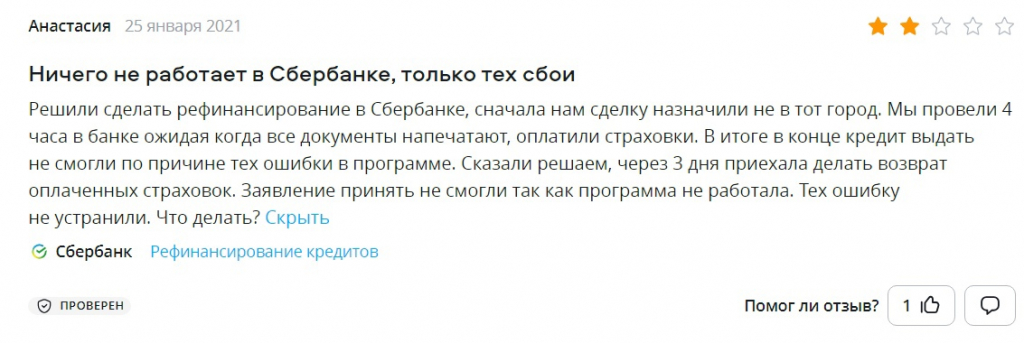

Также клиенты говорят о частых технических сбоях, из-за которых принятие решения и обработка заявки занимает больше времени.

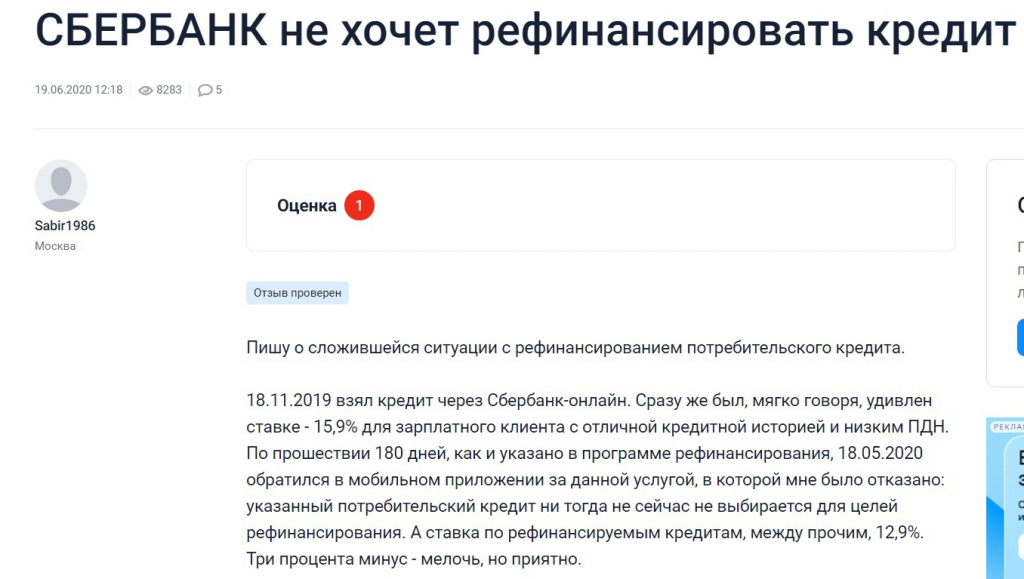

Часто Сбер отказывает, поскольку цели кредита не подходят для программы рефинансирования.

Клиенты рассказывают, что пользуются банковскими продуктами Сбера давно , однако воспользоваться рефинансированием им всё равно не удаётся. Причины организация сообщает не всегда.

16 неочевидных причин, почему Сбер отказывает в рефинансировании

Большая часть негативных отзывов о рефинансировании в Сбербанке связана с отказами. Люди жалуются, что даже с чистой кредитной историей и хорошими отношениями с банком они не могут получить рефинансирование.

Иногда происходят нелогичные ситуации. Например, постоянный клиент Сбербанка, который взял ипотеку и всегда вовремя платил, однажды просрочил платеж. Банк сам предложил ему рефинансирование, чтобы снизить финансовую нагрузку, но затем отказал из-за якобы недостаточной платежеспособности клиента.

Клиент продолжает погашать свой долг. Если бы его кредит рефинансировали, сумма ежемесячного платежа стала бы меньше, и ему было бы проще справляться с выплатами. Однако Сбер такой возможности не даёт.

Возможные причины отказа в рефинансировании кредита:

- Маленькая выгода рефинансирования. Основная сумма долга уже погашена.

- Разница между старой и новой ставками менее 2%. Отсутствует целесообразность услуги.

- Невыгодные условия рефинансирования. Рефинансируется мелкий потребительский кредит.

- Остатки задолженности с коротким сроком погашения (менее трех месяцев). Процедура рефинансирования сложная и требует усилий от банка и клиента, что не оправдывает небольшую выгоду.

- Низкая платежеспособность клиента. Наличие неоплаченных штрафов в ГИБДД, налогов, долгов по коммунальным услугам и т. д.

- Предыдущие льготы и реструктуризация. Кредитные каникулы, реструктуризация или понижение ставки уже были предоставлены.

- Плохая кредитная история. Негативная информация о кредитных обязательствах клиента.

- Несоответствие требованиям банка. Возраст, доход, место жительства не соответствуют критериям банка.

- Отсутствие официального дохода. Невозможно подтвердить доход документально.

- Недавний развод. Имущество поделено между клиентом и бывшей супругой.

- Судимость заемщика. Судимость клиента является основанием для отказа.

- Изменения в составе семьи или имуществе (ипотека). Рождение ребенка изменило долю каждого члена семьи в праве собственности на квартиру.

- Перепланировка квартиры без разрешения, изменяющая ее стоимость.

- Несколько крупных кредитов. Более 5 кредитов на сумму свыше 3-х млн руб.

- Отказ от страхования. Клиент не согласился на страхование.

- Технические причины. Ошибки в базе данных кредитных историй.

Рефинансирование — это услуга, которую банк предоставляет по своему усмотрению. Он не обязан это делать. Однако, если банк отказывает в рефинансировании, можно попросить объяснить причины отказа.

Если вам отказали в рефинансировании, возможно списание всех долгов без необходимости получения чьего-либо согласия. Это можно сделать через процедуру банкротства.

Наша команда юристов готова бесплатно проконсультировать вас по этому вопросу и рекомендовать надежную юридическую компанию для помощи в списании долгов. Свяжитесь с нами по телефону или через форму ниже.

Нет смысла в рефинансировании — что это значит?

Сбербанк не одобряет рефинансирование, потому что нет смысла — что это значит? Давайте разбираться.

Рефинансирование кредита может быть очень полезным, особенно если ваша цель — снизить процентные ставки или продлить срок погашения кредита. Однако важно понимать, что такие изменения будут наиболее выгодны, если вы сделаете их в первые два года после того, как оформили кредит.

В первые два года выплаты по кредиту значительная часть платежей обычно идет на уплату процентов, а не на погашение основного долга. Это означает, что если вы рефинансируете кредит в этот период, то сможете значительно сократить общие затраты по выплате кредита.

После того как пройдет два года с момента оформления кредита, ситуация изменится: вы уже выплатите большую часть процентов, а сумма основного долга станет чуть меньше. В результате рефинансирование кредита будет менее выгодным, чем в начале периода выплаты.

Рефинансирование имеет смысл только в том случае, если новая процентная ставка будет хотя бы на 2% ниже текущей. Это связано с тем, что процесс рефинансирования может включать дополнительные расходы, такие как комиссия за открытие нового счета или расходы на оценку имущества, если это ипотечный кредит.

После того как 26 июля повысилась ключевая ставка, процентные ставки по кредитам сильно выросли. Поэтому кредиты, оформленные до этого, обычно выгоднее, чем новые предложения.

Даже если вы найдете банк с низким процентом, это не значит, что ваши долги исчезнут. Банк все равно будет начислять проценты и может добавить штрафы за просрочки. Полностью избавиться от долгов можно только через процедуру банкротства.

Для банкротства не нужно ждать одобрения банка. Это можно сделать в любой момент. Бесплатно узнать, выгодно ли вам банкротство, поможет наш юрист. Он также подскажет, к какой компании лучше обратиться, чтобы не потерять деньги.

Сбер отказал в рефинансировании, что делать?

Если Сбербанк отказал вам в рефинансировании, не стоит расстраиваться. Это довольно частое явление.

Не нужно сразу же подавать заявки в другие банки в надежде на удачу. Каждое ваше обращение фиксируется в Бюро кредитных историй (БКИ), и неодобрение заявок негативно влияет на ваш кредитный рейтинг.

Вот несколько советов, как действовать при отказе в рефинансировании:

- Успокойтесь. Не принимайте отказ слишком близко к сердцу, это может произойти с каждым.

- Не подавайте заявки в другие банки в панике. Поспешные действия могут ухудшить ваше положение.

- Проверьте свою кредитную историю. Посмотрите, нет ли в ней ошибок или проблем, которые могли повлиять на решение банка.

- Улучшите свое финансовое положение и кредитный рейтинг. Сделайте шаги для снижения задолженности и улучшения своей кредитной истории.

- Попробуйте снова подать заявку спустя время. Исправьте все обнаруженные ошибки и предоставьте банку более привлекательный профиль.

Если вы захотите узнать, почему вам отказали, это может быть сложно. В Сбербанке менеджеры обычно не разглашают конкретные причины отказа, ограничиваясь общими выражениями сожаления. В этом случае вам придется самостоятельно разобраться в причинах и работать над исправлением возможных проблем.

Что сделать, чтобы Сбер не отказал в рефинансировании

Если вы хотите увеличить шансы на одобрение вашей заявки на рефинансирование, вот несколько полезных шагов, которые стоит предпринять:

- Проверьте свою кредитную историю

Первое, что нужно сделать — это обратиться в Бюро кредитных историй (БКИ) и получить отчет о вашей кредитной активности. Убедитесь, что в отчете нет ошибок или неточной информации. Если такие ошибки обнаружите, немедленно свяжитесь с БКИ, чтобы исправить их. Чистая и правильная кредитная история значительно увеличивает ваши шансы на одобрение заявки.

- Улучшите свою кредитную историю

Постарайтесь улучшить свою кредитную историю, если это необходимо. Например, вы можете получить кредитную карту или взять небольшой кредит на покупку бытовой техники. Очень важно при этом вовремя погашать задолженность полностью и не делать досрочные погашения. Это положительно скажется на вашем кредитном рейтинге и покажет банку, что вы ответственный заемщик.

- Обратитесь в специализированные банки

Рассмотрите возможность обращения в банки, которые специализируются на рефинансировании кредитов. Такие учреждения могут быть более гибкими и лояльными к заемщикам, особенно к тем, кто не получил одобрение в крупных банках, таких как Сбербанк.

- Подготовьте все необходимые документы и будьте готовы к вопросам

Перед подачей заявки убедитесь, что у вас есть все необходимые документы, такие как справки о доходах, информация о текущих кредитах и о том, как вы справляетесь с выплатами. Также будьте готовы ответить на вопросы банка о вашей финансовой ситуации. Это поможет создать у кредитора положительное впечатление о вас как о заемщике.

Следуя этим рекомендациям, вы повысите свои шансы на успешное одобрение заявки на рефинансирование.

Даже если вы найдете банк, который предложит вам кредит под низкий процент, это не значит, что ваши долги будут автоматически списаны. Банк все равно будет начислять проценты на ваш долг и может наложить штрафы за просрочку платежей. Единственный способ полностью избавиться от долгов — это пройти процедуру банкротства.

Для прохождения банкротства не нужно ждать одобрения в банке. Сделать это можно в любой момент. Выгодно ли оно в вашем случае — бесплатно проверит наш юрист. Также он расскажет, к какой компании лучше обратиться, чтобы не потерять деньги.

Вопросы к статье

Это значит, что большая часть долга уже выплачена, либо разница между старой и новой ставками менее 2%.

Возьмите несколько небольших займов в МФО, оформите кредитки или небольшие кредиты для покупки бытовой техники и верните их вовремя, без досрочного погашения.

Каждое такое обращение фиксируется в Бюро кредитных историй (БКИ) и, если заявки отвергаются, это снижает ваш кредитный рейтинг.

Остались вопросы?

Не знаете, какая компания подойдёт именно вам?

Подскажем на консультации!

Спасибо за обратную связь.

Также сообщаем вам, что вы теперь зарегистрированы в нашем сервисе и можете пользоваться всеми его преимуществами.

Спасибо за вашу отзывчивость, но повторно отзыв оставить не получится. Вы можете так же найти на нашем сайте юриста и арбитражного управляющего с которыми вы проходили процедуру банкротства и поделиться мнением о них

Через код можно получить повторно